유동성 시계가 빨라진다! 금리인상과 테이퍼링 (하나금융투자)

- 기타 생각

- 2021. 5. 25. 22:01

최근에 피터케이님 블로그에서 레포트 일부를 보고 나서 레포트 원문을 찾아서 한번 읽어봤다. 최근에 주식시장에 있는 사람들 중 대부분이 연준의 금리인상과 테이퍼링에 관심이 많다

개인적으로는 아직 경기가 활성화되지 않았기 때문에 실제로 금리인상을 하기는 어려울 것이라고 보고 있지만, 결국 방향성은 금리인상이기 때문에, 이 이벤트에는 관심을 가져야 한다고 생각하고 있다

레ㅔ포트 원문은 아래에 첨부한다. 공부해보고 싶은 분들은 원문을 꼭 읽어보시길!

현재와 과거

레포트의 초반부를 확인하면 알 수 있듯, 2021년 올해는 '테이퍼링 준비단계'라고 볼 수 있다. 즉, '테이퍼링 실행단계'는 좀 이르다고 볼 수 있다. '테이퍼링 실행단계'는 아주 빠르면 2021년말, 아니면 2022년 초가 될 것이라고 생각한다

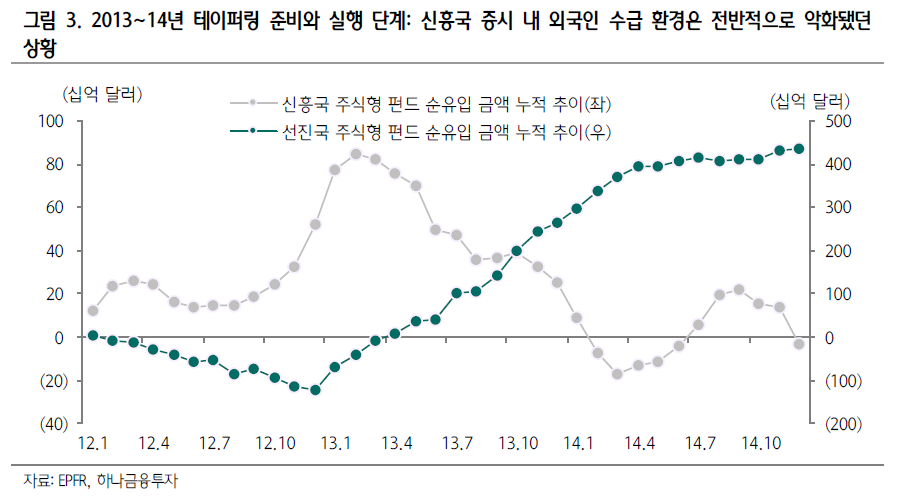

과거의 기록만 본다면, 테이퍼링 준비단계와 테이퍼링 실행단계 모두에서 신흥국으로 외국인 자금이 잘 들어오지 않았다. 즉, 과거의 역사면 본다면 올해와 내년은 국내증시가 좋지 않을 수도 있다는 것이다. 특히 외국인 수급이 좋지 않을 가능성이 있다

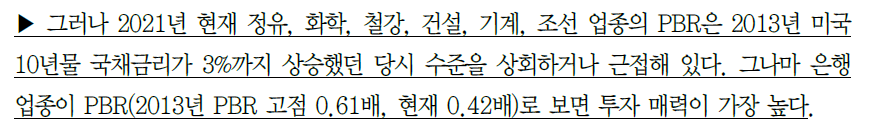

우선 테이퍼링 준비단계에서 선방했던 섹터를 살펴보자. 소프트웨어, 조선,유틸리티,은행,화학,철강,건설,보험 등이 선방했다. 2021년 우리나라 증시에 한번 대입을 해보자면 조선,철강,화학 정도가 비슷하다고 볼 수 있을 것이다

하지만 보험주의 경우 크게 상승하지는 못했고, 건설도 바닥과 비교하면 몰라도 크게 상승했다는 느낌을 받지는 못한다. 반면 의류와 화장품은 최근에 주가가 조금 상승하고 있다

그렇다면 실제 테이퍼링 실행단계에서 선방한 섹터들은 어디일까? 즉 우리나라로 치면 2021년 연말~2022년 초 쯤이 되지 않을까 싶다. 이 때는 증권, 화장품/의류, 호텔 레저, 필수 소비재, 건설 등이 선방했다고 한다. 그리고 디스플레이가 있다

과거의 결과와 통계만 보자면 이런 결과가 나온다는 것인데, 나는 이게 이번 흐름에서 똑같이 나타날 것이라고 생각하지는 않는다. 이유는 단순한데, 금리도 중요한데 결국은 그 산업의 상황이 더 중요하다고 생각하기 때문이다

예를 들어 2013~2014년에서의 반도체와 지금 2020~2021년의 반도체는 다르다, 또한 조선 사이클이 그 때와 지금과 다르다. 게다가 우리나라 건설주만 생각해봐도 2013년과 2020년을 비교하기는 어렵다

현재 우리나라는 공급을 완전 틀어막은 모양새라, 건설이 훨씬 호황이 올것이라고 생각한다. 물론 2013~2014년의 통계를 봐도 테이퍼링 준비단계와 실행단계 모두에서 건설은 양호한 수익을 거두긴 했다

그래서 개인적으로는 밸류에이션이 싸면서도 무난하게 수익을 가져다줄 건설주들을 비교적 좋게 생각하고 있다. 이외에도 디스플레이 업종의 경우에는 중국과 비교를 했을 때, 중국이 따라오면 설비투자를 하는 구조인데, 이 레포트는 너무 테이퍼링 이슈 당시의 통계자료를 단편적으로 사용한게 아닐까 싶다

물론 이런 좋은 자료를 만들어주시기 때문에, 나와 같은 개인투자자들은 다시 한번 전략을 짜는 데에 도움이 되긴 하지만, 그럼에도 불구하고 레포트에서 필요한 부분만 잘 취해서 내 포트폴리오에 대입을 해야할 것으로 보인다